萬億茅臺出手,歷史首次發(fā)債150億!

核心要聞:

貴州茅臺擬面向?qū)I(yè)投資者發(fā)行不超過150億元公司債券(含150億元)。茅臺集團持有貴州茅臺58%的股權(quán),持有市值超過一萬億。擬用于對貴州高速股權(quán)收購、償還有息債務(wù)、補充流動資金需求等。

----------

不差錢的萬億茅臺,一則大消息吸引了大家的目光!竟然要發(fā)債150億用于收購貴州高速部分股權(quán)!

茅臺集團擬發(fā)行150億公司債券

用于收購貴州高速部分股權(quán)

9月16日,據(jù)上交所官網(wǎng),中國貴州茅臺酒廠(集團)有限責(zé)任公司(簡稱“茅臺集團”)擬面向?qū)I(yè)投資者發(fā)行不超過150億元公司債券(含150億元)。

先說明一下,這個茅臺集團并不是A股的貴州茅臺,而是他的控股股東。茅臺集團持有貴州茅臺58%的股權(quán),持有市值超過一萬億。

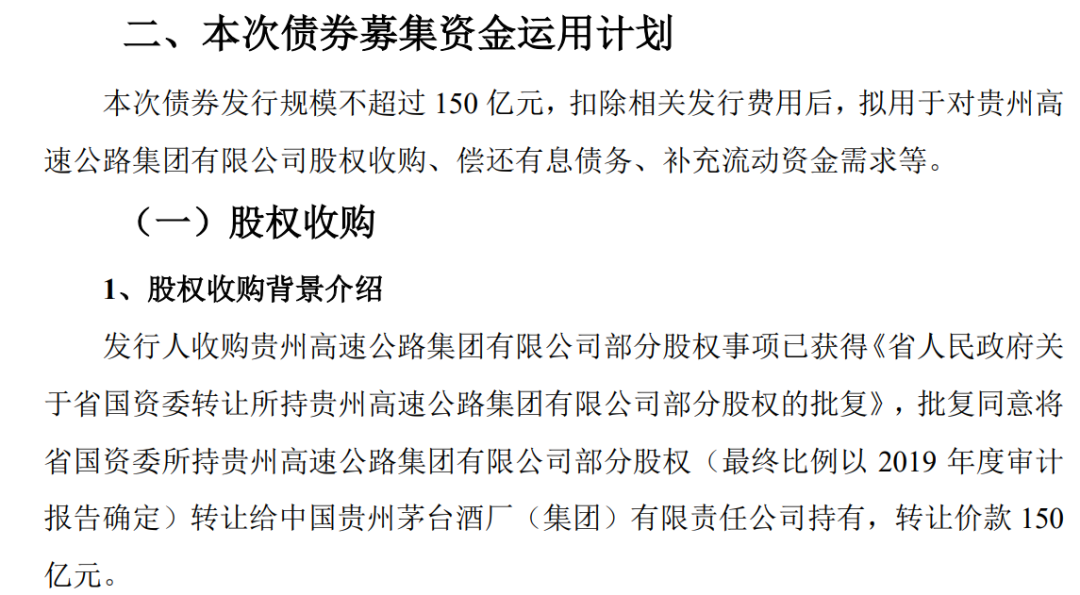

對于此次發(fā)行債券的理由,茅臺集團在申報稿中表示,擬用于對貴州高速公路集團有限公司(簡稱“貴州高速”)股權(quán)收購、償還有息債務(wù)、補充流動資金需求等。

貴州高速是貴州省公路行業(yè)的龍頭企業(yè),成立以來始終以貴州高速公路建設(shè)和運營管理為主,建成貴陽至遵義等四十余條高速公路,擁有貴州東西南北四條出省大通道。

但根據(jù)信息披露,貴州省國資委已將所持有的貴州高速的部分股權(quán)轉(zhuǎn)讓給茅臺集團,轉(zhuǎn)讓價150億元,和此次發(fā)行債券規(guī)模相同。一向以“不差錢”形象示人的

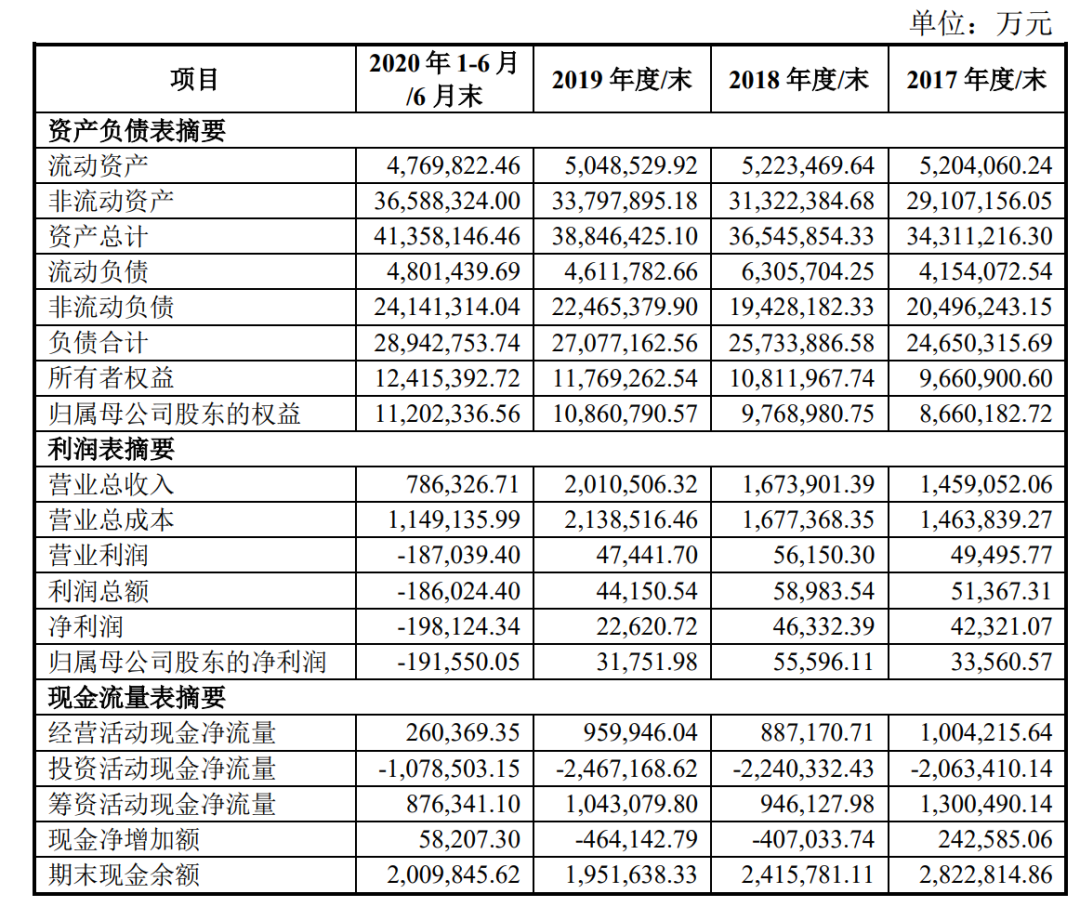

數(shù)據(jù)顯示,2017年-2019年,貴州高速的營收為145.9億元、167.4億元、201.1億元,為之對應(yīng)的歸母凈利潤3.4億元、5.6億元、3.2億元。2020上半年,該公司由盈轉(zhuǎn)虧,營收僅78.6億元,歸母凈利潤虧損達19.2億元。

茅臺集團首次發(fā)債

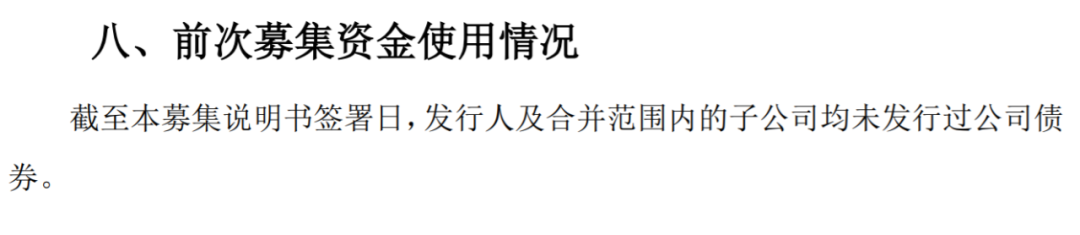

值得一提的是,按照上交所公司債券項目信息平臺披露的內(nèi)容,這是茅臺集團首次發(fā)行公司債券。也正因為發(fā)行債券要求發(fā)行人披露近三年主要財務(wù)指標,茅臺集團近年的財務(wù)數(shù)據(jù)也首次對外公布。

根據(jù)

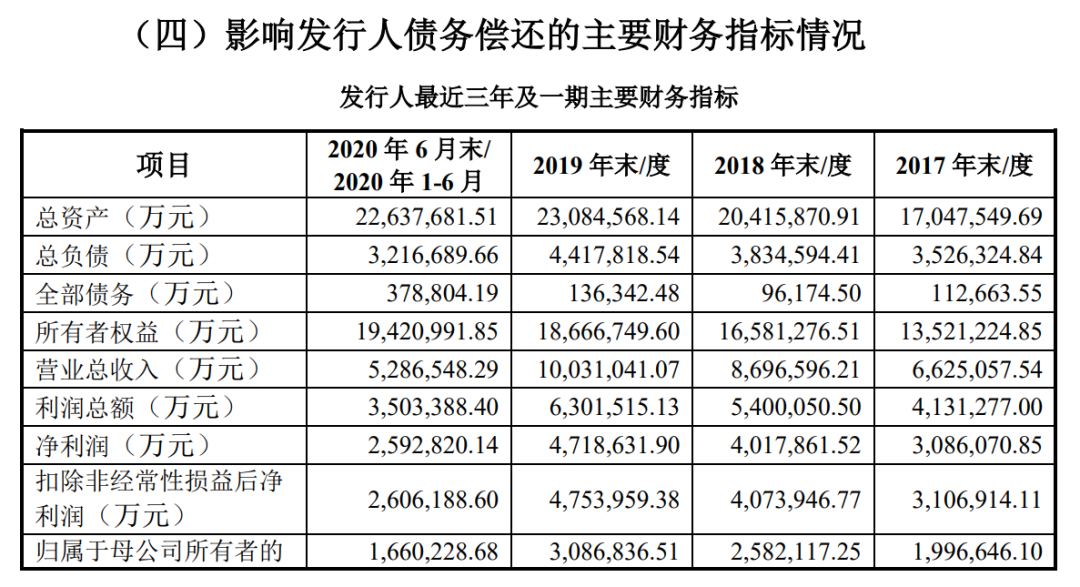

數(shù)據(jù)顯示,茅臺集團2017年、2018年、2019年、2020年上半年的營業(yè)收入分別為662.5億元、869.7億元、1003.1億元和528.7億元;凈利潤分別為308.6億元、401.8億元、471.9億元和259.3億元。

如此看來,

據(jù)國際金融報報道,香頌資本董事沈萌稱,對于貴州省而言,財政收入有限、而基建項目投資缺口大,且基建對經(jīng)濟的回報周期需要耗時較長,

一位不愿具名的行業(yè)人士也直言,

而就在上一日,上市公司貴州茅臺酒股份有限公司則發(fā)布公告稱,公司控股子公司貴州茅臺集團財務(wù)有限公司開展固定收益類有價證券投資業(yè)務(wù),投資總規(guī)模不超過其資本總額的70%。

固定收益類證券是一大類重要金融工具的總稱,其主要代表是國債、公司債券、資產(chǎn)抵押證券等。

市場有分析解讀稱,茅臺財務(wù)公司將購買貴州城投債,一定程度上緩解當?shù)爻峭秱匿N售壓力,幫助貴州化解債務(wù)風(fēng)險。因為貴州非標債務(wù)違約較多,貴州一些區(qū)縣甚至地市級的城投債很難賣出去。